“半年怒砸超200亿搞研发”、“累计研发超1600亿”、“单月销量破50万台”’......这些数字背后,是中国新能源汽车龙头比亚迪持续爆发的真实写照。有人说它是“研发狂魔”,有人说它是“销量之王”,但也有人,却给它贴上了“高风险”标签。

近期,部分新势力车企经营危机开始显现,关于汽车企业负债情况的行业讨论层出不穷。作为“当红炸子鸡”的比亚迪,也难免受到一些关注。其中,对资产负债率的解读是讨论的核心。比亚迪(002594.SZ)2024年上半年财报数据显示,比亚迪的总负债达5316.33亿元,负债率达到77%。

资产负债率的认知偏差

毫无疑问,一家企业的资产和债务水平是衡量其经营情况的客观凭证,但仅凭资产负债率作为单一指标评判企业的风险性有很大的失真。

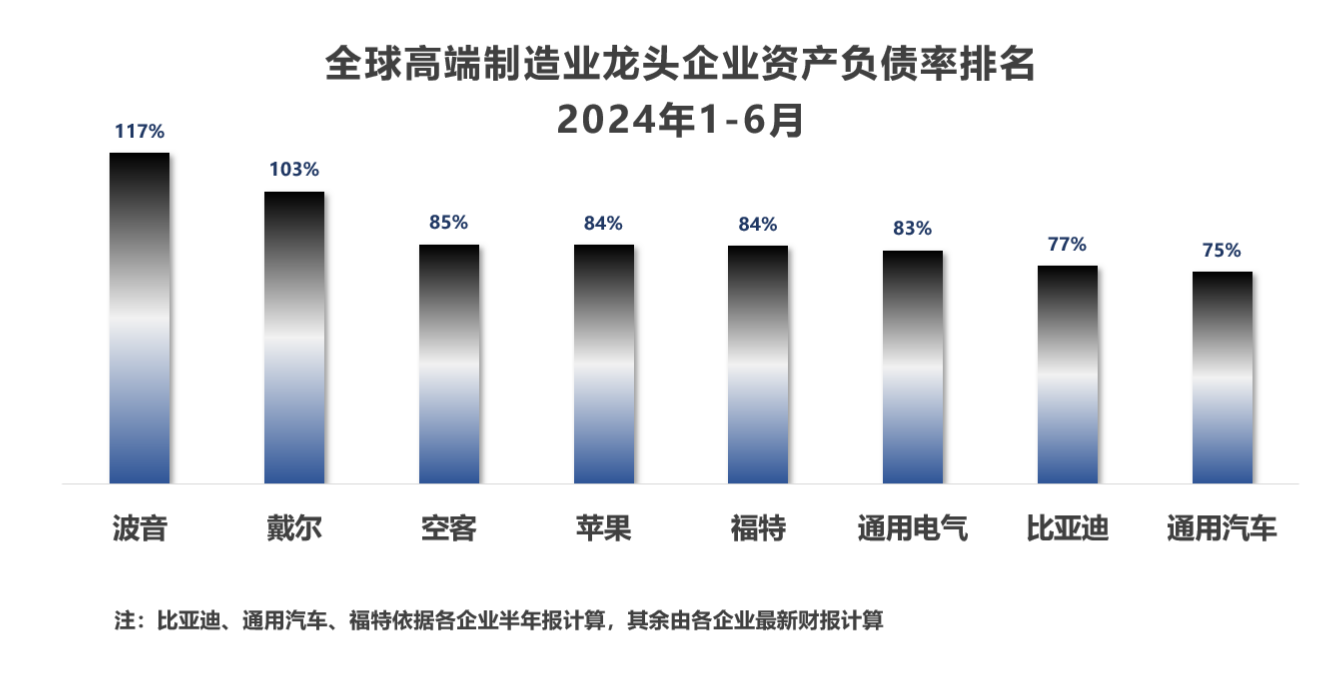

笔者梳理发现,由于汽车产业的重资产属性,资产负债率高是行业普遍现象。对比国际汽车巨头来说,比亚迪的资产负债率同样并不算高。例如,加速电动化转型的福特汽车,今年上半年的资产负债率高达84%,通用汽车也达到75%。大众和丰田的资产负债率分别是70%和61%,但这两家企业并无和比亚迪类似的全球化的重资产投入。

如果进而延伸到制造业来看,无论是航空业的“二虎”波音、空客,还是电子业的苹果、戴尔,这些在其他细分行业做到龙头的企业,同样均处在一个通俗认知的高负债率区域。

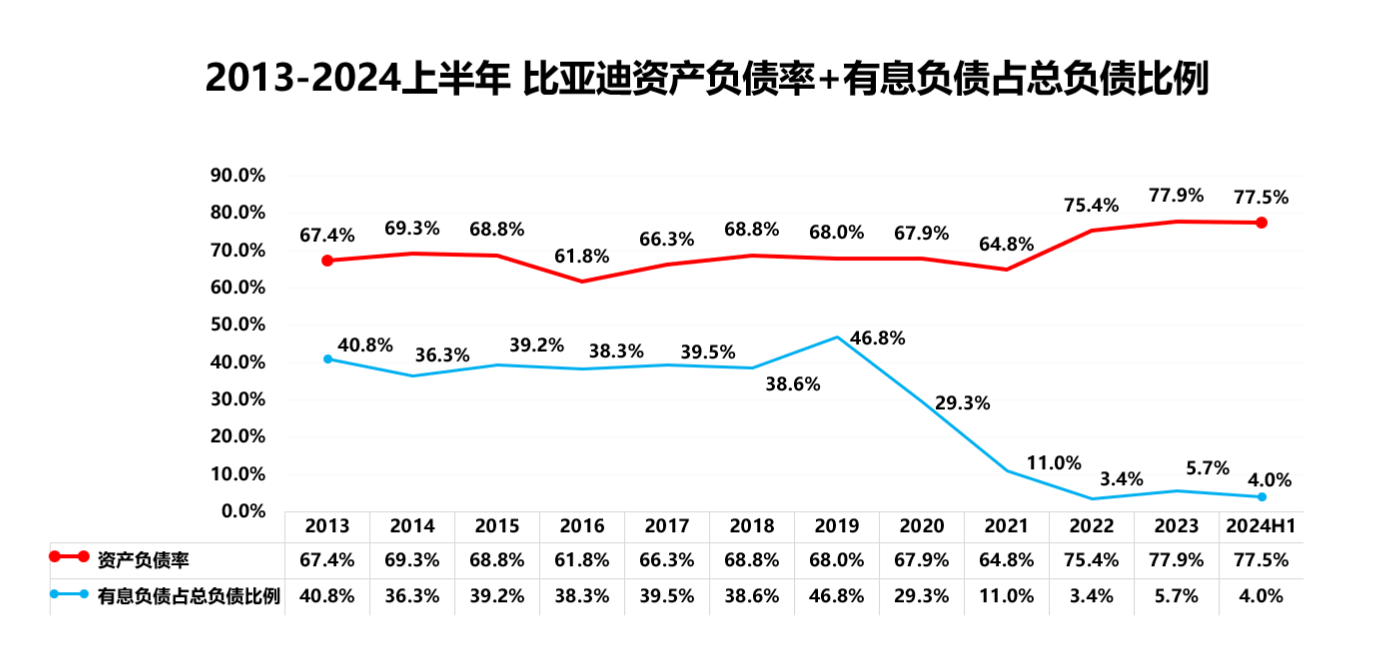

由此不难看出,资产负债率在制造业、汽车行业并非一个“坏指标”,甚至有些企业资产负债率越高,发展越好。从比亚迪历年的资产负债率走势来看,2013年—2021年,比亚迪资产负债率稳定在70%以下。但自2022年起,其资产负债率开始明显上涨,至2023年末增长至77%。也就在这时,比亚迪开启了“狂飙”模式,2023年比亚迪的销量为302万辆,同比增长61.9%。而2023年汽车产业整体销量增速也才12%,头部自主车企的增速也仅20%左右。

今年上半年,比亚迪累计销量达160万台,1—10月销售新能源新车325万台,超去年全年销量,正全力冲刺第1000万辆新能源车下线。如此狂暴地扩张,资产负债率上升不可避免,也是符合正常预期的。

同负债率 可能不同命

为何资产负债率会跟随企业发展逐步扩大?事实上,财务报表中资产和负债,并非大众普遍认知的存款和欠债。负债结构的差异可能让相同负债率的两家企业面临完全不同的命运。

企业的总负债中,有很大一部分是经营性负债,就是日常经营过程中的未付款项,还有一部分是从资本市场的举债,前者没有利息,后者有利息,前者没压力,后者有压力。

所以有息负债更能体现一个公司的财务是否健康、是否有风险。2023年和今年上半年,比亚迪向金融机构的借款只有303亿元和214亿元,在总负债占比只有5%、4%,不仅占比低,且占比逐渐降低。可见资产负债率无法全面反映企业真实的负债压力。

而从行业来看,目前公布了上半年详细财务数据的三家自主头部车企,有息负债率平均为11.3%。部分车企的有息负债额超千万,有息负债率近20%,比亚迪的负债率仅行业平均值的1/3,是高负债企业的1/5,已经算很低了。

比亚迪的低刚性负债压力,同样体现在财务费用上。财务报表中,财务费用中很大一部分都是净利息支出,也就是有息负债产生的利息支出减货币现金带来的利息收入产生的差额,就好比贷款的利息,减去存款的利息,这个额度为负,则说明不仅没有还息的压力,还有利息的收入。

比亚迪2023年财务费用为-15亿元,上述三家自主头部车企的平均财务费用为10.58亿元,今年上半年比亚迪财务费用为0.7亿元,只有上述三家企业中财务费用居高企业的十分之一。

有息债占比低,对应的是无息债务占比高,比亚迪的无息债务包括未到期的供应商货款、即将支付的员工薪酬、尚未到期缴纳的税费,预收经销商的购车款等。从比亚迪2023年年报可以看到,在总负债里面,超过90%都是无息负债,未到期的供应商货款又占无息负债的绝对大头。2023年,比亚迪支付了3100亿元供应商货款。

由此可见,虽然同样背负资产负债,但不同于其他车企,比亚迪的负债更多的是无息负债,完全无需担心利滚利。比亚迪的财务费用处于主流上市车企最低水平之一,也说明其融资成本更低,资金周转速度更快,可以用有限的钱,办更多的事,也侧面印证了其财务状况良好。

现金为王,偿债无压力

网上一些自媒体,将比亚迪的高负债率与高风险划等号,如果比亚迪还不起这些债的话,说它有债务风险完全成立。毕竟2023年,数千家公司关停、倒闭,其中不乏明星企业和独角兽公司,其中现金流枯竭往往是压垮公司的最后一根稻草。

但是,比亚迪手里有现金,还是大把现金,根本不存在还不起的情况。2023年,比亚迪的经营性现金流入达6100亿元,扣除供应商货款、800多亿员工薪酬、300多亿税费,还剩1700亿。

今年前三季度,比亚迪经营性现金流入达到5240亿,同比增长24%,并有望在全年冲击8000亿。比亚迪是“手中有粮,心中不慌”。

以偿还有息负债为例,比亚迪2023年的有息负债是303亿元,但同期账上的现金有差不多1200亿,是有息负债的四倍,偿还有息负债的本金绰绰有余。

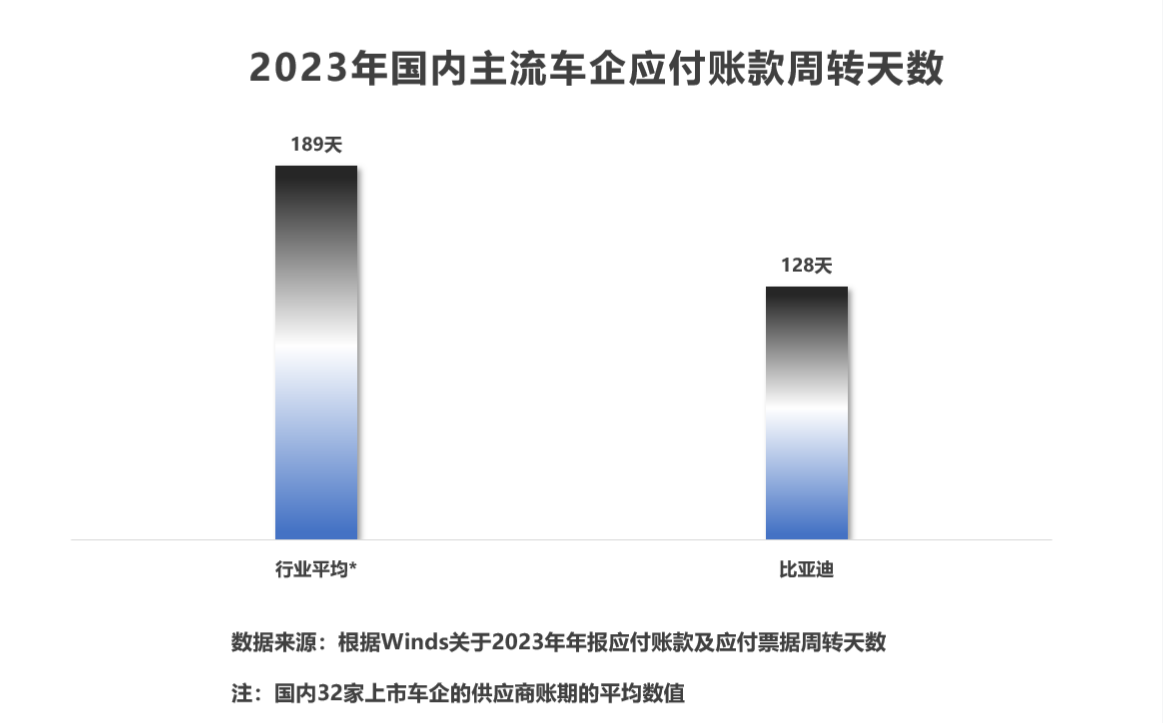

强大的偿债能力,也让比亚迪能够在最大限度地缩减供应商的结账周期。根据Winds数据的一份数据,2023年,32家上市车企的供应商账期平均为189天,其中不少头部自主车企的账期都超过190天,但比亚迪与供应商的合作账期仅为128天,比那些头部车企的账期少了2个月,2个月足以关乎很多供应商的生死。

比亚迪如此短的账期,不仅表明其现金流充足、偿债能力无虞,也表明其与供应商的良好关系,愿意帮助供应商做大做强,供应商也自然愿意全力支持配合比亚迪做各方面的布局。

高负债的背后是战略布局的扩张

在依靠电动化赢得国内市场之后,比亚迪的战略布局在向全球化与智能化拓展,这也是其资产负债率高的主要原因。

中国车企在电动化方面领先,出海是成为国际汽车巨头的必经之路。2021年5月,比亚迪宣布开启“乘用车出海”计划,去年开始,比亚迪的出海步伐加快。

今年1月底,比亚迪与匈牙利塞格德市政府签署比亚迪匈牙利乘用车工厂的土地预购协议;7月,比亚迪在泰国的工厂开始投产,宣布将在巴西新建总投资额约45亿元的三座工厂。全球化的布局的加速,使得比亚迪如今必然会生产更多的投资费用,但也必将会带来更多的回报。与此同时,比亚迪也正在发力汽车智能化,包括智能驾驶和智能座舱,这更是重投入的领域。

在企业面临转型等重大关键节点,高负债率不可避免。比亚迪的高负债率就跟其业务的快速增长和战略调整息息相关,但如果和前文所说的国际尖端制造企业对比,比亚迪的负债率又并不算高。

综上所述,无论从整体负债率的行业对比,还是拆解负债结构,比亚迪都没有任何的财务风险。从中长期来看,比亚迪手里充足的现金流足以支付起相关债务,可以完全保障其稳定的财务状况,并非如一些自媒体的危言耸听,这显然是以片面来曲解事实,误导公众。

在加速全球化和智能化的当下,比亚迪的资产负债率处于行业平均水平,也远低于国际制造业负债率水平,说明比亚迪有很高的风险规控意识。一些自媒体不作纵向比较就断章取义,强行将高负债率与高风险划等号,炒作的所谓“负债率高风险”等话题,既极度缺乏专业性,其背后的居心也昭然若揭。只是这样经不起推敲的论断,实在有些拙劣。

今年以来,由于行业竞争压力迅速加强,不少“车圈乱象”如雨后春笋般不断涌现。但笔者认为,相互攻击带来不了销量的提升,更带来不了财务数据的优化。只有保持战略定力,坚持用技术说话,用产品说话,才能走出一条可持续的高质量发展之路。